دلايل برخورد ديرهنگام با مؤسسات غيرمجاز

شرق: مؤسسات غيرمجاز پولي و اعتباري در سالهاي اخير يکي از مهمترين چالشهاي نظام پولي کشور بوده و نهادهاي مربوطه مانند بانک مرکزي سالهاست با چنين پديدهاي دستوپنجه نرم ميکنند. حضور اين مؤسسات در سطح کشور از نيمه دهه 80 نسبتا چشمگير شد و بسياري از آنها با مجوزهاي تعاوني اعتباري آغاز بهکار کردند. طبق توافقنامه بانک مرکزي و وزارت تعاون، تمامي تعاونيهاي اعتباري براي ادامه فعاليت بايد با نظر بانک مرکزي شروع به کار ميکردند. مقامات وقت بانک مرکزي مدعي هستند که وزارت تعاون به اين توافقنامه قانوني توجهي نکرد و اين تعاونيها پس از ادامه فعاليت به مشکلات بسياري دامن زدند. تعداد اين تعاونيها در نيمه دوم دهه 80 به هزار و 700 تعاوني رسيد، درشرايطيکه به توافقنامه وزارت تعاون و بانک مرکزي توجهي نشد و بانک مرکزي نظارت کافي را بر اين تعاونيها و نحوه شکلگيري و ساير ابعاد آن نداشت. اين تعاونيها روزبهروز بزرگتر شدند و در قالب مؤسسات مالي به فعاليت خود ادامه دادند. بحران اقتصادي سالهاي 90 و 91 براي اين مؤسسات غنيمتي بينظير بود تا آنها با افزايش سقف سود بانکي، سودهاي وسوسهکنندهاي را در جهت جذب سپردههاي

بيشتر ارائه کنند؛ سودهايي که منطق اقتصادي نداشتند و در آن مقطع هيچکدام از بخشهاي اقتصاد ايران توان بازدهي سودهايي به آن ميزان را نداشت. بسياري از مؤسسات از سال 93 از سوی بانک مرکزي غيرقانوني خوانده شد و به فاصله نزديکي مؤسسات مذکور توان پرداخت سپردههاي مردم را نداشتند و دومينووار سقوط کردند.

روايت موجود يک روايت رسمي از روند شکلگيري مؤسسات اعتباري غيرمجاز است. اما اقتصاددانان دلايل ديگري نيز دارند و ريشه تشکيل اين مؤسسات را در عرصه وسيعتري ميبينند.

در پی گسترش صندوقها و مؤسسات پولی غیرمجاز و جذب هزاران میلیارد تومان از سپردههای مردم و خطری که از این جهت نظام پولی کشور را تهدید می کرد مؤسسه نظرسنجی ایسپا مجموعه پژوهشهایی را در این زمینه انجام داد که مقاله حاضر بخشی از یافتههای این پژوهشها است. اين نظرات در قالب يک نظرسنجي از سوی مرکز افکارسنجي دانشجويان ايران (ايسپا) انجام شده است که 61 اقتصاددان و كارشناس پولي به پرسشهاي اين نظرسنجي پاسخ دادهاند و 70 درصد آنان دكتراي اقتصاد بودهاند.

در اين نظرسنجي پرسشنامهاي تشريحي با 21 سؤال درباره مؤسسات غيرمجاز به کارشناسان و اقتصاددانان ارائه شد. مشاغل و فعاليت پاسخگويان در چهار گروه، هيئت علمي و استاد دانشگاه، شركتها و مؤسسات پولي و مالي، اشتغال در پژوهشكده و فعاليت پژوهشي و بالاخره اقتصاددان و در حال تحصيل دوره دكترا بودهاند.

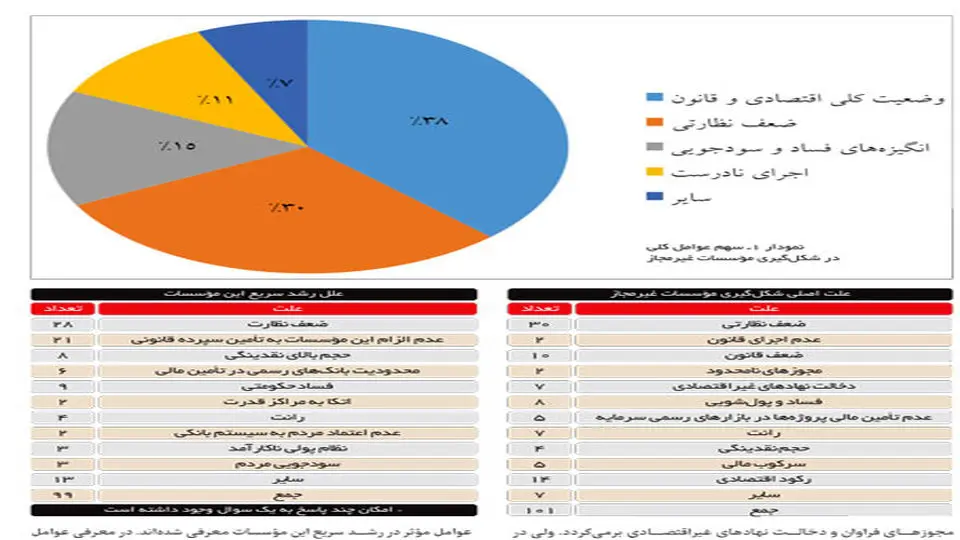

بيش از نيمي از پاسخگويان عوامل ساختاري اقتصاد و نظام پولي را علت اصلي شكلگيري اين مؤسسات دانستهاند. همچنين فقدان نظارت، بيشترين پاسخ را در علت شكلگيري و رشد سريع اين مؤسسات به خود اختصاص داده است و از سوي ديگر باوجود ادعاهاي مقامات کشور، عوامل انگيزشي فردي و سودجويي، كمترين پاسخها را در علل شكلگيري و رشد اين مؤسسات به خود اختصاص داده است. دو سؤال اول اين پرسش نظرسنجي به بررسي علل شکلگيري و رشد اين مؤسسات پرداخته است که در ادامه نتايج آن بررسي ميشود.

به عنوان اولين پرسش پرسيده شده است كه: «مهمترين علتهايي كه باعث شكلگيري پديده مؤسسات پولي غيرمجاز شد را چه ميدانيد؟». پاسخگويان ميتوانستند بيش از يك پاسخ را ذكر كنند. در نهايت موارد زير به عنوان علت اصلي شكلگيري اين مؤسسات از سوي اقتصاددانان معرفي شده است. مشاهده ميشود كه برخي از پاسخها ناظر به وضعيت و ساختار كلي اقتصادي است؛ از جمله حجم نقدينگي، ركود اقتصادي، سركوب مالي و ضعف قانون. برخي ديگر ناشي از انگيزههاي منفيای است كه زمينههاي سوءاستفاده را فراهم ميكند؛ مانند پولشويي و رانت و برخي ديگر به عدم اجراي درست امور مثل اجرانشدن قانون، دادن مجوزهاي فراوان و دخالت نهادهاي غيراقتصادي برميگردد. ولي در نهايت ضعف نظارتي شايد مهمترين مؤلفه تلقي شده است.

پاسخگويان بيش از هر چيز بر دو عامل نخست كه بهنوعي مسئوليت آن متوجه ساختار و عملكرد كلي نظام اداري است، تأكيد كردهاند. عوامل انگيزههاي فردي و فساد و سودجويي در مراتب بعدي و كماهميت قرار گرفتهاند. حتي درست اجرانکردن امور نيز عامل مهمي تلقي نشده است. هركدام از پاسخگويان بهطور متوسط به 7/1 عامل اشاره كردهاند كه حداقل يكي از دو عامل اصلي تقريبا در ميان همه آنها مشترك است و درباره آن اتفاق نظر داشتهاند؛ بنابراين ميتوان گفت كه از نظر پاسخگويان، نبايد بدون تغيير در اين دو علت به بهبود امور اميدي داشت.

علل رشد

در دومين پرسش خواسته شده است كه علل رشد سريع اين مؤسسات را برشمارند. يافتهها در اين قسمت نشان ميدهد كه علت رشد مؤسسات اعتباري غيرمجاز نيز در اينجا عموما ساختاري معرفي شده است. ملزمنبودن به تأمين سپرده و ذخيره قانوني و حجم بالاي نقدينگي عامل اصلي در سرعت رشد معرفي شدهاند. در كنار فساد و ضعف نظارتي و ناكارآمدي نيز جمعا عوامل اصلي اين وضعيت معرفي شدهاند و سودجويي مردم در كمترين پاسخها ارائه شده است. در اينجا نيز عناصر غيرانگيزهاي به عنوان عوامل مؤثر در رشد سريع اين مؤسسات معرفي شدهاند. در معرفي عوامل رشد سريع اينگونه مؤسسات نيز همچنان به عوامل ساختار نظام پولي و بانكي به عنوان مهمترين عامل اشاره شده است.

نتيجه اينکه اقتصاددانان و کارشناسان علل اصلي شکلگيري و رشد مؤسسات اعتباري غيرمجاز را عمدتا ناشي از ضعفهاي قانوني، نبود نظارت و همچنين سياستهاي اقتصادي نادرست از جمله افزايش نقدينگي بسيار بالا عنوان کردهاند. در شرايطي که بانک مرکزي و دولت براي برخورد با مشکلات اين مؤسسات، دوباره به عامل شکلگيري و رشد اين مؤسسات که نقدينگي باشد، دامن زده است. از سوي ديگر، مقامات بانک مرکزي نيز دلايل درخوري در مواجهه ديرهنگام با اين پديده دارند که رنگوبوي سياسي به خود ميگيرد. بانکداري نهادهاي نظامي همچون نيروي انتظامي و نفوذ بالاي برخي از صاحبان مؤسسات اعتباري موجب شده بود تا برخورد با اين مؤسسات به تعويق افتد. براي نمونه ميتوان به گزارشي اشاره کرد که اخيرا از حضور افراد صاحبنام سياسي و نظامي در پرونده مؤسسه ثامنالحجج خبر داد؛ پروندهاي با حجم بيش از 12 هزار ميليارد تومان سپرده بانکي که مدير عامل و رئيس هيئت مديره آن ميلياردها تومان را بخشيده و هديه دادهاند و املاکي را با چندين برابر ارزش آن خريداري کردهاند.

شرق: مؤسسات غيرمجاز پولي و اعتباري در سالهاي اخير يکي از مهمترين چالشهاي نظام پولي کشور بوده و نهادهاي مربوطه مانند بانک مرکزي سالهاست با چنين پديدهاي دستوپنجه نرم ميکنند. حضور اين مؤسسات در سطح کشور از نيمه دهه 80 نسبتا چشمگير شد و بسياري از آنها با مجوزهاي تعاوني اعتباري آغاز بهکار کردند. طبق توافقنامه بانک مرکزي و وزارت تعاون، تمامي تعاونيهاي اعتباري براي ادامه فعاليت بايد با نظر بانک مرکزي شروع به کار ميکردند. مقامات وقت بانک مرکزي مدعي هستند که وزارت تعاون به اين توافقنامه قانوني توجهي نکرد و اين تعاونيها پس از ادامه فعاليت به مشکلات بسياري دامن زدند. تعداد اين تعاونيها در نيمه دوم دهه 80 به هزار و 700 تعاوني رسيد، درشرايطيکه به توافقنامه وزارت تعاون و بانک مرکزي توجهي نشد و بانک مرکزي نظارت کافي را بر اين تعاونيها و نحوه شکلگيري و ساير ابعاد آن نداشت. اين تعاونيها روزبهروز بزرگتر شدند و در قالب مؤسسات مالي به فعاليت خود ادامه دادند. بحران اقتصادي سالهاي 90 و 91 براي اين مؤسسات غنيمتي بينظير بود تا آنها با افزايش سقف سود بانکي، سودهاي وسوسهکنندهاي را در جهت جذب سپردههاي

بيشتر ارائه کنند؛ سودهايي که منطق اقتصادي نداشتند و در آن مقطع هيچکدام از بخشهاي اقتصاد ايران توان بازدهي سودهايي به آن ميزان را نداشت. بسياري از مؤسسات از سال 93 از سوی بانک مرکزي غيرقانوني خوانده شد و به فاصله نزديکي مؤسسات مذکور توان پرداخت سپردههاي مردم را نداشتند و دومينووار سقوط کردند.

روايت موجود يک روايت رسمي از روند شکلگيري مؤسسات اعتباري غيرمجاز است. اما اقتصاددانان دلايل ديگري نيز دارند و ريشه تشکيل اين مؤسسات را در عرصه وسيعتري ميبينند.

در پی گسترش صندوقها و مؤسسات پولی غیرمجاز و جذب هزاران میلیارد تومان از سپردههای مردم و خطری که از این جهت نظام پولی کشور را تهدید می کرد مؤسسه نظرسنجی ایسپا مجموعه پژوهشهایی را در این زمینه انجام داد که مقاله حاضر بخشی از یافتههای این پژوهشها است. اين نظرات در قالب يک نظرسنجي از سوی مرکز افکارسنجي دانشجويان ايران (ايسپا) انجام شده است که 61 اقتصاددان و كارشناس پولي به پرسشهاي اين نظرسنجي پاسخ دادهاند و 70 درصد آنان دكتراي اقتصاد بودهاند.

در اين نظرسنجي پرسشنامهاي تشريحي با 21 سؤال درباره مؤسسات غيرمجاز به کارشناسان و اقتصاددانان ارائه شد. مشاغل و فعاليت پاسخگويان در چهار گروه، هيئت علمي و استاد دانشگاه، شركتها و مؤسسات پولي و مالي، اشتغال در پژوهشكده و فعاليت پژوهشي و بالاخره اقتصاددان و در حال تحصيل دوره دكترا بودهاند.

بيش از نيمي از پاسخگويان عوامل ساختاري اقتصاد و نظام پولي را علت اصلي شكلگيري اين مؤسسات دانستهاند. همچنين فقدان نظارت، بيشترين پاسخ را در علت شكلگيري و رشد سريع اين مؤسسات به خود اختصاص داده است و از سوي ديگر باوجود ادعاهاي مقامات کشور، عوامل انگيزشي فردي و سودجويي، كمترين پاسخها را در علل شكلگيري و رشد اين مؤسسات به خود اختصاص داده است. دو سؤال اول اين پرسش نظرسنجي به بررسي علل شکلگيري و رشد اين مؤسسات پرداخته است که در ادامه نتايج آن بررسي ميشود.

به عنوان اولين پرسش پرسيده شده است كه: «مهمترين علتهايي كه باعث شكلگيري پديده مؤسسات پولي غيرمجاز شد را چه ميدانيد؟». پاسخگويان ميتوانستند بيش از يك پاسخ را ذكر كنند. در نهايت موارد زير به عنوان علت اصلي شكلگيري اين مؤسسات از سوي اقتصاددانان معرفي شده است. مشاهده ميشود كه برخي از پاسخها ناظر به وضعيت و ساختار كلي اقتصادي است؛ از جمله حجم نقدينگي، ركود اقتصادي، سركوب مالي و ضعف قانون. برخي ديگر ناشي از انگيزههاي منفيای است كه زمينههاي سوءاستفاده را فراهم ميكند؛ مانند پولشويي و رانت و برخي ديگر به عدم اجراي درست امور مثل اجرانشدن قانون، دادن مجوزهاي فراوان و دخالت نهادهاي غيراقتصادي برميگردد. ولي در نهايت ضعف نظارتي شايد مهمترين مؤلفه تلقي شده است.

پاسخگويان بيش از هر چيز بر دو عامل نخست كه بهنوعي مسئوليت آن متوجه ساختار و عملكرد كلي نظام اداري است، تأكيد كردهاند. عوامل انگيزههاي فردي و فساد و سودجويي در مراتب بعدي و كماهميت قرار گرفتهاند. حتي درست اجرانکردن امور نيز عامل مهمي تلقي نشده است. هركدام از پاسخگويان بهطور متوسط به 7/1 عامل اشاره كردهاند كه حداقل يكي از دو عامل اصلي تقريبا در ميان همه آنها مشترك است و درباره آن اتفاق نظر داشتهاند؛ بنابراين ميتوان گفت كه از نظر پاسخگويان، نبايد بدون تغيير در اين دو علت به بهبود امور اميدي داشت.

علل رشد

در دومين پرسش خواسته شده است كه علل رشد سريع اين مؤسسات را برشمارند. يافتهها در اين قسمت نشان ميدهد كه علت رشد مؤسسات اعتباري غيرمجاز نيز در اينجا عموما ساختاري معرفي شده است. ملزمنبودن به تأمين سپرده و ذخيره قانوني و حجم بالاي نقدينگي عامل اصلي در سرعت رشد معرفي شدهاند. در كنار فساد و ضعف نظارتي و ناكارآمدي نيز جمعا عوامل اصلي اين وضعيت معرفي شدهاند و سودجويي مردم در كمترين پاسخها ارائه شده است. در اينجا نيز عناصر غيرانگيزهاي به عنوان عوامل مؤثر در رشد سريع اين مؤسسات معرفي شدهاند. در معرفي عوامل رشد سريع اينگونه مؤسسات نيز همچنان به عوامل ساختار نظام پولي و بانكي به عنوان مهمترين عامل اشاره شده است.

نتيجه اينکه اقتصاددانان و کارشناسان علل اصلي شکلگيري و رشد مؤسسات اعتباري غيرمجاز را عمدتا ناشي از ضعفهاي قانوني، نبود نظارت و همچنين سياستهاي اقتصادي نادرست از جمله افزايش نقدينگي بسيار بالا عنوان کردهاند. در شرايطي که بانک مرکزي و دولت براي برخورد با مشکلات اين مؤسسات، دوباره به عامل شکلگيري و رشد اين مؤسسات که نقدينگي باشد، دامن زده است. از سوي ديگر، مقامات بانک مرکزي نيز دلايل درخوري در مواجهه ديرهنگام با اين پديده دارند که رنگوبوي سياسي به خود ميگيرد. بانکداري نهادهاي نظامي همچون نيروي انتظامي و نفوذ بالاي برخي از صاحبان مؤسسات اعتباري موجب شده بود تا برخورد با اين مؤسسات به تعويق افتد. براي نمونه ميتوان به گزارشي اشاره کرد که اخيرا از حضور افراد صاحبنام سياسي و نظامي در پرونده مؤسسه ثامنالحجج خبر داد؛ پروندهاي با حجم بيش از 12 هزار ميليارد تومان سپرده بانکي که مدير عامل و رئيس هيئت مديره آن ميلياردها تومان را بخشيده و هديه دادهاند و املاکي را با چندين برابر ارزش آن خريداري کردهاند.