«شرق» استاندارد دوگانه نظام بانکی در پرداخت تسهیلات را بررسی میکند

انحراف بانکی

نگاهی به عملکرد نظام بانکی نشاندهنده وجود استانداردهای دوگانه به نفع بانکها و به زیان تولید بوده است؛ به گونهای که عملکرد نظام بانکی در تسهیلاتدهی به ذینفعان خود، در غیاب نظارتهای بازدارنده منجر به شکلگیری تخلفات عیان و آشکاری در سیستم بانکی کشور شده است که بارها و بارها در گزارشهای نهادهای علمی-پژوهشی و گزارشهای رسمی منعکس شده، ولی هرگز مورد رسیدگی و پیشگیری واقع نشده است. این در حالی است که سیستم بانکی با تأکید بر همین قوانین و مقررات، از پرداخت تسهیلات به صنایع کشور بنا بر قانون ذینفع واحد سر باز زده است.

مجتبی راعی: نگاهی به عملکرد نظام بانکی نشاندهنده وجود استانداردهای دوگانه به نفع بانکها و به زیان تولید بوده است؛ به گونهای که عملکرد نظام بانکی در تسهیلاتدهی به ذینفعان خود، در غیاب نظارتهای بازدارنده منجر به شکلگیری تخلفات عیان و آشکاری در سیستم بانکی کشور شده است که بارها و بارها در گزارشهای نهادهای علمی-پژوهشی و گزارشهای رسمی منعکس شده، ولی هرگز مورد رسیدگی و پیشگیری واقع نشده است. این در حالی است که سیستم بانکی با تأکید بر همین قوانین و مقررات، از پرداخت تسهیلات به صنایع کشور بنا بر قانون ذینفع واحد سر باز زده است.

بررسی عملکرد سیستم بانکی در قبال تسهیلاتدهی به شبکه ذینفعان

در بخش اول این گزارش با تکیه بر گزارش مرکز پژوهشهای مجلس شورای اسلامی، عملکرد بانکها در تسهیلاتدهی به ذینفعان بررسی شده است.

بانک مرکزی جمهوری اسلامی ایران بنا بر قانون بند «د» تبصره 16 قانون بودجه سال 1401 بهتازگی اطلاعات مربوط به تسهیلات و تعهدات اشخاص مرتبط با بانکها و مؤسسههای اعتباری غیربانکی را منتشر کرده است. بررسی اعداد و ارقام منتشرشده حاکی از وجود ابعاد تأملبرانگیزی در عملکرد نظام بانکی کشور در تخصیص منابع به ذینفعان این بانکها بوده است که مرکز پژوهشهای مجلس شورای اسلامی در گزارشی به آن پرداخته است.

مطابق آییننامه تسهیلات و تعهدات اشخاص مرتبط (اشخاص مرتبط به هر بانک یا مؤسسه)، تعداد زیادی از بانکها و مؤسسات اعتباری کشور در پرداخت تسهیلات و قبول تعهدات تخلفات گستردهای را مرتکب شدهاند که ریسک ناشی از ورشکستگی اشخاص را به سیستم بانکی منتقل کرده و در موضوعات مرتبط با ریسک، از آن با نام ریسک سرایت نام برده میشود. این عملکرد یک بانک یا مؤسسه، علاوه بر ضربهزدن به وضعیت آن بانک یا مؤسسه متخلف، کل شبکه بانکی را نیز با تأثیر خارجی منفی خود دچار مشکل میکند که به این منظور بسیار مهم است تا اقدامات نظارتی و مجازاتهای لازم از سوی بانک مرکزی و دیگر نهادهای نظارتی بر عملکرد این بانکها اعمال شود.

مقایسه سرمایه پایه با خالص مانده تسهیلات و تعهدات اشخاص مرتبط

تعدادی از بانکها شامل ایرانزمین، آینده، پارسیان، دی، شهر و مؤسسه اعتباری ملل اگرچه به دلیل منفیبودن سرمایه پایه مطلقا مجاز به اعطای تسهیلات نبودهاند، درعینحال مبالغ زیادی تسهیلات و تعهدات به اشخاص مرتبط پرداخت کردهاند.

همچنین برخی دیگر از بانکها مانند ملی، سرمایه، سینا، سامان و پاسارگاد اگرچه به دلیل مثبتبودن سرمایه پایه، مجاز به تسهیلاتدهی به اشخاص مرتبط بودهاند اما رقم پرداختی آنها فراتر از حدود جمعی مقرر در آییننامه تسهیلات و تعهدات اشخاص مرتبط بوده است که در نمودار فوق مشخص است.

در مجموع براساس گزارش مرکز پژوهشهای مجلس شورای اسلامی، میتوان گفت غیر از بانکهای توسعه صادرات، گردشگری، مسکن و مؤسسه اعتباری ملل که در پرداخت تسهیلات و قبول تعهدات بر مبنای حدود فردی تخلفی نداشتهاند، همه بانکها در درصد بالایی از تسهیلات و تعهدات خود به اشخاص مرتبط، حد فردی را رعایت نکرده و دچار تخلف شدهاند. بانکهای اقتصاد نوین، ایرانزمین، آینده، پارسیان، پاسارگاد، تجارت، توسعه صادرات، سامان، سرمایه، صنعت و معدن، کارآفرین، ملت و مؤسسه اعتباری ملل نیز در صددرصد تسهیلات و تعهدات اشخاص مرتبط از حدود فرعی تخلف داشتهاند.

بررسی عملکرد نظام بانکی در قبال تسهیلاتدهی به صنعت

وجود تخلفات شبکه بانکی در توزیع منابع به سمت ذینفعان آن، در حالی است که بانکها و مؤسسات پولی همواره با تأکید بر قانون ذینفع واحد از تسهیلاتدهی فراتر از سقف مقررشده در قانون به صنایع خودداری کرده و با وجود رشد روزافزون نقدینگی در کشور، صنایع همواره با کمبود سرمایه در گردش مواجه بودهاند.

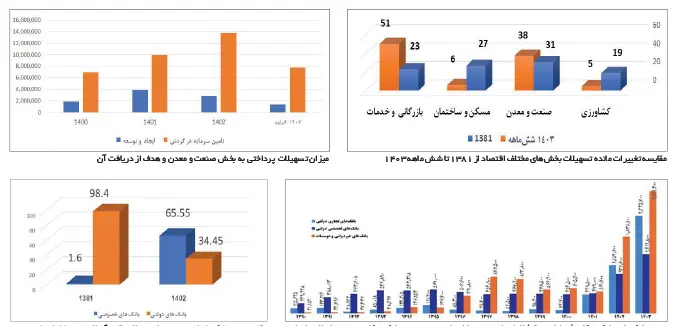

در نمودار فوق بهوضوح نشان داده شده است که از ابتدای دهه 80 بهعنوان نقطه عطفی در نظام بانکداری که با تأسیس بانکهای خصوصی ایجاد شد، تا به امروز سهم مانده تسهیلات اعطایی به بخشهای بازرگانی و خدمات رشدی بالغ بر 120 درصد را تجربه کرده است. این در حالی است که رشد سهم مانده تسهیلات اعطایی به بخش صنعت و معدن تنها 22 درصد بوده است و این موضوع بهوضوح نشاندهنده توزیع نامتوازن تسهیلات به سمت بخشهای غیرمولد در اقتصاد بوده است.

نکته تأملبرانگیز دیگر این است که تسهیلات دریافتی بخشهای صنعت و معدن عمدتا برای سرمایه در گردش تخصیص داده میشود؛ به طوری که روند تسهیلات پرداختی به منظور تأمین سرمایه در گردش روندی صعودی و روند تسهیلات برای ایجاد و توسعه روندی نزولی را طی کرده است که خود یکی از دلایل روند نزولی تشکیل سرمایهگذاری در بخش صنعت بوده است. به عبارتی مشکلاتی مانند جهش نرخ ارز و افزایش هزینههای تولید، صنعت را به گذران امور و نه رشد و توسعه واداشته است.

قانون ذینفع واحد، زمینه قانونی برای عدم تسهیلاتدهی بانکها به صنعت را مهیا کرده است و این قانون مشکلات اساسی نقدینگی برای بنگاههای بزرگ اقتصادی-صنعتی ایجاد کرده است.

این در حالی است که روند نقدینگی و بدهی بانکها به بانک مرکزی سیری کاملا صعودی را طی کرده است و تنها در یک دهه میزان بدهی بانکها و مؤسسات غیردولتی به بانک مرکزی به بیش از 60 برابر افزایش یافته است.

اما نکته تأملبرانگیز، تغییر روند سهم بانکهای دولتی و غیردولتی در خلق نقدینگی است.

افزایش سهم بانکها و مؤسسات غیردولتی در خلق نقدینگی به بیش از 65 درصد، زمانی که کنار عملکرد این بانکها در توزیع تورشدار منابع به سمت کسبوکارهای پشت پرده این بانکها قرار داده شود، مشخص میشود که چرا با وجود رشد روزافزون نقدینگی، بخشهای مولد اقتصاد همواره با کمبود شدید سرمایه در گردش مواجه هستند.