در میزگرد بررسی ورود سرمایه شرکتهای سنتی به بازار نوآوری مطرح شد

سرمایهگذاری در اکوسیستم استارتاپی هنوز به بلوغ نرسیده است

نبود سرمایه همیشه یکی از مشکلات اصلی اکوسیستم استارتاپی کشور بوده، چه در ابتدای دهه ۹۰ و شکلگیری این اکوسیستم که هنوز تحریمهای بینالمللی آنقدر پررنگ نشده بود و مشکلات اقتصادی مردم را از نفس نینداخته بود، چه حالا که تحریمها بیشتر شده و تحولات اقتصادی هر ثانیه شوک جدیدی را به صنعت و مردم وارد میکند.

سونیتا سرابپور-دبیر فنزی: نبود سرمایه همیشه یکی از مشکلات اصلی اکوسیستم استارتاپی کشور بوده، چه در ابتدای دهه ۹۰ و شکلگیری این اکوسیستم که هنوز تحریمهای بینالمللی آنقدر پررنگ نشده بود و مشکلات اقتصادی مردم را از نفس نینداخته بود، چه حالا که تحریمها بیشتر شده و تحولات اقتصادی هر ثانیه شوک جدیدی را به صنعت و مردم وارد میکند. این چالش در چند سال اخیر پررنگتر هم شده است؛ همان سرمایهگذاران انگشتشمار هم کمتر وارد این حوزه میشوند و همین امر باعث شده استارتاپهایی که تا چند سال پیش صحبت از تبدیلشان به یونیکورن بود، از یک حدی بیشتر توانایی رشد و توسعه نداشته باشند و درجا بزنند. در غیاب سرمایهگذاران جدی برای ورود به این بازار، دولت سعی کرده با راهاندازی صندوقهای پژوهش و فناوری یا اعطای وامهای گوناگون به این شرکتها کمک کند، اما در نهایت آنها فقط به سیستم بانکی کشور مقروض شدهاند و نتوانستهاند به رشد مدنظرشان برسند. حال در این وضعیت حداقل از دو سال گذشته دریچه امیدی به روی این اکوسیستم باز شده و آن ورود شرکتهای اقتصاد متداول یا همان شرکتهای سنتی به این بازار است. شاید پررنگترین سرمایهگذاری که اخیرا خبرهای آن مانند بمبی ترکید، خرید بخشی از سهام تپسی توسط هلدینگ گلرنگ یا خرید بخشی از سهام دیجیکالا توسط همراه اول بود. در مورد ورود شرکتهای سنتی به اکوسیستم استارتاپی اما و اگرهای زیادی وجود دارد، گروهی با ورود آن موافقند و آن را به فال نیک میگیرند و گروهی دیگر معتقدند چون هنوز سرمایهگذاری در اکوسیستم استارتاپی به بلوغ نرسیده، ورود این شرکتها به این بازار نوآور به پپچیدگیهای این بخش میافزاید. در میزگردی با حضور شهاب جوانمردی، مدیرعامل هلدینگ فناپ، مشکات اسدی، مدیرعامل گروه کسبوکارهای نوین آن، محمدرضا معصومی، مدیر سرمایهگذاری گلرنگ ونچرز، رادمان ربیعی، معاون اقتصاد دیجیتال گروه مالی فیروزه و امیر الحاجی، مدیرعامل صندوق سرمایهگذاری اسنوا ونچرز در مورد شرایط ورود شرکتهای اقتصادی متداول به اکوسیستم استارتاپی و مدلهای این ورود و همچنین مشکلات سرمایهگذاری در اکوسیستم نوآوری به گفتوگو نشستهایم.

مدلهای مختلفی برای همکاری بین شرکتهای فعال در اقتصاد متداول و شرکتهای استارتاپی وجود دارد. به باور کارشناسان در این زمینه باید یک مسیر بلوغی طی شود تا همکاری مناسب بین این دو بخش اتفاق بیفتد. شما به عنوان «هلدینگ گلرنگ» آیا مسیر بلوغ مورد نظر برای ورود به شرکت «تپسی» و سرمایهگذاری روی این شرکت را طی کردهاید؟

محمدرضا معصومی، مدیر سرمایهگذاری گلرنگ ونچرز: گلرنگ یک شرکت چندشاخهای است. هلدینگی است که حوزه فعالیتهای مختلفی را ذیل شرکت خود جا داده و کار را برای سرمایهگذار خطرپذیر از این نظر پیچیده میکند. به این دلیل که شما باید با نیازهای مختلفی را از شرکتهای متنوع، از صنعت تجارتالکترونیک گرفته تا شوینده، غذا و دارو برطرف کنید. اتفاقی که الان در گروه صنعتی گلرنگ رخ میدهد، ورود به سرمایهگذاری با دید بازده مالی نیست، البته نه به این معنا که بازده مالی نخواهد، اما در دنیا هم که نگاه میکنیم اهداف سیویسیها متفاوت است. براساس آخرین آمار بیش از ۳۰ درصد سیویسیها با اهداف استراتژیک شکل گرفتهاند و نزدیک ۵۰ درصد بر مبنای استراتژیکی و مالی پدید آمدهاند و ۱۹ درصد آنها انگیزه صرفا مالی داشتند. ما هم فقط انگیزه مالی نداریم و مشخصا به شرایط فعلی اقتصاد ایران هم نمیخورد که صرفا با هدف مالی بخواهیم پیش برویم؛ چراکه مسائلی مانند تورم، سرمایهگذاریها را غیرجذاب میکند. در نهایت در اینجا اهداف استراتژیک برای ما مهم میشود و سرمایهگذاری هم که الان اتفاق میافتد با این دید نیست که یک درصدی از سهام کسبوکاری را بخریم و بعد از چند سال با یک قیمتی آن را بفروشیم و خارج شویم. ما از سرمایهگذاری در این اکوسیستم به دید تکمیلکننده زنجیره ارزش در شرکتهای مختلفی که داریم، نگاه میکنیم.

مثلا تپسی چه تکمیلکننده ارزشی برای گلرنگ داشت که به سمت خرید سهام آن رفتید؟

یکی از بحثهایی که در هلدینگ ما از پنج سال پیش شکل گرفته، مربوط به تجارت الکترونیک بود. یکی از مزیتهای گلرنگ بحث لجستیک آن بود. براساس بررسیهایی که دوستان در هلدینگ انجام دادند، به بیزینسپلنی رسیدند که به این حوزه ورود کنند. این حوزه هم شامل بخشهای مختلف میشود. از آنلاین FMCG (کالاهای تندمصرف) در آن وجود دارد که ما با برند «اکالا» حدود پنج سال است که در این بازار فعالیت میکنیم. بحث دیگری که در این حوزه وجود دارد، تحویل فوری کالاهای سفارشی است که با برند «زپ» فعال هستیم. در تجارت الکترونیک و شاخه فروشگاهی الان «تپسیشاپ» را داریم. اخیرا هم حوزه غذا به چرخه محصولاتمان در بخش تجارت الکترونیک اضافه شده که با برند «تپسیفود» پیش میرود. در این بیزینسپلن زنجیرهای از سرویسهای تجارت الکترونیک وجود داشتهاند که یکی از آنها حوزه تاکسی اینترنتی بوده است که تصمیم برای ورود به این حوزه هم میتوانست این باشد که برندی را در این زمینه ایجاد کنیم یا اینکه روی یکی از بازیگران فعلی این بازار سرمایهگذاری و سهام آن را خریداری کنیم. برای اینکه بخواهیم به عنوان یک بازیگر جدید وارد این بازار شویم و از صفر شروع کنیم، کار سختی بود و هزینه بالایی هم میطلبید، تصمیم بر سرمایهگذاری روی «تپسی» گرفته شد.

هلدینگ فناپ از جمله فعالان قدیمی در حوزه سرمایهگذاری روی استارتاپهای مختلف بوده است و در سالیان گذشته شما روی شرکتهای نوآور مختلفی سرمایهگذاری کردهاید. در شرایطی که اکوسیستم استارتاپی کشور همیشه مشکل جذب سرمایه داشته است، به عنوان یک سرمایهگذار فعال در این حوزه، ورود شرکتهای سنتی به بخش سرمایهگذاری در اکوسیستم نوآوری را چگونه ارزیابی میکنید؟ و اینکه این ورود باید با چه مدلی باشد؟

شهاب جوانمردی، مدیرعامل هلدینگ فناپ: بحثی وجود دارد که در نظام بانکی کشور بیشتر در مورد آن صحبت میکنند و آن اینکه با هر پولی نمیشود هر کاری را انجام داد. مثلا میتوان براساس نوع منابع و سپردههایی که در نظام بانکی دارید، مصارف خاصی را برایشان در نظر گرفت. شما وقتی سپرده کوتاهمدت دریافت میکنید، نمیتوانید آن را به یک طرح بلندمدت اختصاص دهید. این مسئله در موضوع تأمین مالی اکوسیستم نوآوری هم صدق میکند. هر پولی باعث رشد اکوسیستم استارتاپی در کشور نخواهد شد. هر آدمی به درد مدیریت یا مشارکت در این اکوسیستم نمیخورد. اگر فرض کنیم که مهمترین مسئله روی میزمان این است که اکوسیستم اقتصاد نوآوری دچار مسئله بحران مالی است، سعی میکنیم هرطور شده به آن پول تزریق کنیم. درحالیکه من فکر میکنم موضوع را باید کمی فراتر دید. هر المانی در اقتصادی اگر بر مبنای عرضه و تقاضا بخواهد شکل بگیرد، باید دید که چقدر تقاضای نوآوری در کشور داریم، چون در ایران تکنولوژی آنقدر پیشرفته نیست که فرض کنیم قرار است تکنولوژیهای جدید با یک حمایتی خود را در بازار عرضه کنند. بنابراین آن تقاضا است که میگوید در کجا باید خودشان را آماده کنند تا امکان جذبشان فراهم شود. ما با دو چالش روبهرو هستیم: یک ندانستن و دومی نتوانستن. بخش بزرگی از ماجرا به واسطه اینکه صنایع متقدم و متداول ما از فضای اقتصاد نوآوری دور هستند و مدیران نسل جدید در آنها حضور کمرنگی دارند، به ندانستن باز میگردد. پس تقاضا در آن سمت ایجاد نمیشود. بخش بعدی از جنس نتوانستن است، یعنی اینکه اگر من حتی بدانم که نیاز دارم برای مثال از سیستمهای هوشمندی استفاده کنم که بخش لجستیک را ساماندهی کنم و هزینه در این بخش را کاهش بدهم، ولی نتوانم بهدرستی تشخیص دهم که این نیاز را چگونه برطرف کنم، به سراغ سادهترین مسیر میروم. مثلا فکر میکنم اگر تیمی وجود دارد که روی این موضوع کار میکند، بروم و کل این تیم را بخرم و به زیرمجموعه خودم بیاورم. اما در نهایت مدتی بعد میبینیم که چندین مشکل هم با این تیم به شرکت خود منتقل کردهایم، ازاینرو تصمیم میگیریم که سرمایهگذاری خود را حداقلی کنیم. بعد از مدتی متوجه میشویم که هسته اصلی تجارتمان را به یک سرمایهگذاری حداقلی گره زدهایم، دوباره تصمیم میگیریم روالمان را تغییر دهیم. آقای معصومی بهدرستی اشاره کردند که اول ما باید ببینیم به شکل استراتژیک چه میخواهیم و در نهایت چطور باید به صنعت نوآوری ورود پیدا کنیم. نوع پول و نوع مدیریت، اجزای جدانشدنی سرمایهگذاری هستند. بعضی اوقات ما پول مناسبی داریم، ولی آمادگی تعامل با یک تیم را برای سرمایهگذاری نداریم، چون تا الان تعدادی آدم استخدام ما بودند، یک حقوق و دستمزد خاصی به آنها میدادیم و... بنابراین شاید برایمان قابل فهم نباشد گروهی که خدمت خاصی ارائه میدهند، کنار دست ما بیایند و طبقه جدیدی از ثروتمندان را شکل دهند. ما یک موضوع را با همه مسائل و جوانبش باید بتوانیم حل کنیم، در غیر این صورت در یک دور باطلی قرار میگیریم و موضوع را به چگونگی سرمایهگذاری در شرکتهای نوآور تقلیل میدهیم. اقتصاد نوآور حتما به منابع مالی برای بزرگشدن نیاز دارد، ولی ما چالشهای دیگری در سمت عرضه و تقاضا داریم. اگر نگاه کنید بسیاری از شتابدهندهها از این موضوع انتقاد میکنند که حرف جدید، طرح جدید وجود ندارد و همه ایدهها تکراری است. از طرف دیگر در سمت تقاضا میبینیم که آمادگی جذب وجود ندارد. بنابراین یک بار از بالا به مسئله باید نگاه کنیم و بعد ببینیم بهترین اقدامی که برای بنگاهمان میتوانیم انجام دهیم تا از مواهب اقتصاد نوآوری برخوردار شود چیست که یکی از آنها چگونگی تزریق مالی خواهد بود.

شرکت «آن» یکی از آن شرکتهای نوآور است که از دل یک گروه کسبوکاری سنتی فعال در حوزه صنعت و معدن بیرون آمده است. شما برای اینکه این شرکت را راه بیندازید و آن را در این بازار تثبیت کنید با چه مشکلاتی از سمت سرمایهگذار سنتی خود روبهرو بودید؟

مشکات اسدی، مدیر گروه کسبوکارهای نوین آن: واقعیت این است که هلدینگ صنعتی و معدنی زرین متأثر از تحولات مثبتی که چند سال قبل در اکوسیستم استارتاپی اتفاق افتاده بود، تصمیم میگیرد سهمی از صنعت اقتصاد دیجیتال داشته باشد مانند بسیاری دیگر از بازیگران اقتصاد متداول. اما وقتی برند «آن» سال ۱۴۰۰ در این مجموعه شکل گرفت، اولین کاری که انجام دادیم پاسخگویی به این پرسش بود که ما چرا میخواهیم سهمی از اقتصاد دیجیتال داشته باشیم. این تصمیم برای بهبود زنجیره عملکرد ارزش شرکت است یا برای دستیابی به مجموعه اهداف مالی قرار است گرفته شود. تحولات هم نشان میداد که رشد در اکوسیستم با اختلالهایی مواجه است. واقعیت این است که تصمیم گرفتیم استراتژی دوم را انتخاب کنیم. یعنی پروژه هوشمندسازی در زنجیره ارزش معدن را تبدیل به چشمانداز اولیهای که گروه کسبوکارهای نوین «آن» موظف است آن را محقق کند، کنیم. ولی برای تحقق آن باید از چه ابزاری استفاده کنیم یا چگونه قرار است به این هدف برسیم. یک نهادسازی زیر مجموعه گروه «آن» شکل گرفت. بدیهی بود که اول VC تبدیل به CVC شد. این اولین اقدامی بود که باید انجام میدادیم. در قدم بعدی شتابدهنده ما روی مراحل پایینتر نوآوری در هسته بیزینس متمرکز شد. در نهایت هم یک آکادمی که در خدمت این چرخه نوآری بود، شکل گرفت. انتخاب هرکدام از این راهکارها اقتضای خودش را داشت. اکوسیستم نوآوری یا فناوری اطلاعات منتظر بود تا بازیگران اقتصاد متداول وارد این حوزه شوند و یک سرمایه نقدی را به آن تزریق کنند، چون نیاز خود را به این شکل میدیدند یعنی نگاهشان به بازیگران اقتصاد متداول، تزریق نقدی سرمایه بود و هیچوقت به این بازیگران به چشم مارکت یا بازار نگاه نمیکردند. در شرایطی که همه ما به این نتیجه رسیده بودیم که بازار ایران برای اکوسیستم استارتاپی دیگر بیشتر از این نمیتواند بزرگ شود، ولی از سوی دیگر مشاهده میکردید که صنعت یک بازار عظیمی است که اکوسیستم فناوری اطلاعات از آن غافل است. در این دو رویکرد، دو اقدام اجرایی باید انجام میدادیم. اگر به این سمت برویم که سهمی از اقتصاد دیجیتال داشته باشیم، بدیهی است که مانند همه ویسیها و سیویسیها دنبال استارتاپهای موفق میگشتیم. اعتراف میکنم که ما هم داستانهای شکستی را به عنوان یک استارتاپ تازهکار داشتیم. رویدادهای مختلفی را برگزار کردیم، اگرچه روی هوشمندسازی متمرکز شده بودیم، ولی دنبال پیداکردن استارتاپها بودیم. استارتاپها را هم پیدا میکردیم، مذاکرهای طولانی با آنها داشتیم و سرمایهگذاری اتفاق میافتاد. در قدم بعد وارد مرحله اجرا در صنعت میشویم و میخواهیم به آن یک طرح پایلوت برای انجام بدهیم، اما صنعت در برابر اجرا توسط این تیم مقاومت میکند. مدیر ارشد صنعت معتقد است چیزی که برای من به عنوان راهحل آورده شده، جوابگو نیست، چون مسئله من چیز دیگری است. به همین دلیل در استراتژی دوم پروژه هوشمندسازی که بهبود عملکرد زنجیره ارزش به اولویت ما تبدیل میشود، ماجرا کاملا تغییر کرد. سراغ حل مسئلهها رفتیم. دقیقکردن مسائل از طرف اصطلاحا صنعت. چیزی که از تجربه سه سال بخواهم با شما به اشتراک بگذارم، این است که نمیتوانم بگویم از طرف عرضه باید شروع کرد یا تقاضا. این به یک رفتوبرگشت مداوم بین اکوسیستم نوآوری و بدنه صنعت احتیاج دارد. اگر مسائل و مشکلات به صورت دقیق مشخص شود، صنعت خواهان استارتاپها است. اگر در ابتدا به سراغ استارتاپهایی میرفتیم که دنبال تزریق سرمایه بودند، حالا استارتاپها به این سمت میرفتند که به آنها یک طرح پایلوت داده شود و به توسعه بازار و برندینگ آنها کمک شود. در این فرایند گروه کسبوکارهای نوین آن نقش کنشگر مرزی را پیدا میکند. به محض اینکه از بین این دو بازیگر که یکی از بدنه فناوری است و دیگری از بدنه صنعت، دوباره میبینیم که مذاکرهای آنها دچار اختلال میشود. به نظر من اکوسیستم استارتاپی کشور نیازمند بازیگران و کنشگران مرزی از این جنس است تا ادبیات هر دو طرف را بفهمد. تجربه این سه سال فعالیت به من میگوید که اکوسیستم نوآوری به بازیگران اقتصاد متداول باید به عنوان مارکت یا بازار نگاه کند نه شرکتی که قرار است برایشان سرمایه نقد بیاورد.

اسنوا ونچرز از دل یک شرکت بزرگ در حوزه اقتصاد متداول یعنی انتخاب بیرون میآید، شما چگونه سعی کردید وارد اکوسیستم استارتاپی شوید و چقدر تلاش کردهاید با این شرکتها ادبیات مناسب و همسو با بازارشان را پیدا کنید؟

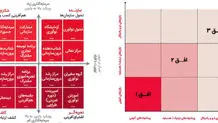

امیر الحاجی، مدیرعامل اسنوا ونچرز: اصل ورود شرکتهای بزرگ به عنوان پیشرانهای اقتصادی به اکوسیستم نوآوری به نظر امر کاملا مبارک است. این اتفاق خوبی است و در کل دنیا هم در حال رخدادن است. اما شاید چیزی که باید در مورد آن صحبت شود، بحث در مورد چگونگی ورود این پیشرانهای اقتصادی به اکوسیستم استارتاپی باشد. این نکته را باید در نظر گرفت که اکوسیستم نوآوری عمدتا ناظر به آینده خدمت، سرویسی را خلق میکند و بنگاههای بزرگ اقتصادی خواه یا ناخواه درگیر مسائل روزمره خودشان هستند، همین موضوع نشان میدهد سطح افقیای که وجود دارد کاملا یک افق ناهمگون است و ابتدا باید بنگاههای بزرگ مسیری را درون سازمان خودشان خلق کنند تا بتوانند ادبیات در این زمینه را همسطح کنند. برای همسانسازی این ادبیات ما باید به آن سوی میز برویم و از منظر یک استارتاپ به یک شرکت بزرگ نگاه کنیم؛ استارتاپی که دغدغههای خودش را خوب میداند و حالا میخواهد به یک شرکت بزرگ اتصال پیدا کند. اگر بخواهیم برای تشکیل یک کسبوکار نوآورانه چهار محور در نظر بگیریم، اولین محور سرمایه، دوم بازار، سوم منابع انسانی و چهارمی خدمت یا محصول نوآورانه است. ما در یک دهه گذشته با بازیگرانی روبهرو بودهایم که نوع نگاهشان به استارتاپها به تعبیری مانند داستان فیل مولانا بوده است؛ یعنی از یک منظر به آن استارتاپ نگاه کردهاند که نیاز مقطعی آن را برطرف کردهاند، ولی استارتاپ آنچنان که باید رشد نکرده است. بازیگران سرمایهگذار کمی در اکوسیستم نوآوری کشور نداریم. در این زمینه صندوقهای سرمایهگذاری زیادی فعالیت میکنند، اما متأسفانه نتوانستهاند آن رشدی که در استارتاپ مدنظر بوده است را برایش رقم بزنند و بتوانند یک خروج موفق داشته باشند. از طرف دیگر بازیگرانی داشتهایم که از منظر یک ایده خوب یا تیم خوب به بازار ورود کردهاند مانند شتابدهندگان یا استارتاپ استودیوها و در مرحله اول مانده و نتوانستهاند استارتاپ را به بازار معرفی کنند. به نظر من آنچه پیشران اقتصادی شرکتهای بزرگ است و میتواند به این اکوسیستم به عنوان یک برگ برنده تکمیلکننده تلاشها در سالهای گذشته نگاه کند، پول هوشمند و آوردههایی است که استارتاپها هیچوقت آن را تجربه نکردهاند. مهمترین آورده این است که یک کسبوکار بزرگ چگونه بزرگ شده است، چگونه خودشان در اقتصاد ذینفعان ایران توانستهاند رشد و توسعه پیدا کنند. این یک دانش منحصربهفرد است. اینکه یک کسبوکار در این اقتصاد داریم که چگونه رشد کرده موضوع بسیار مهمی است.

یعنی شما معتقدید که یک شرکت فعال در اقتصاد متداول به جای اینکه سرمایه خود را به استارتاپ تزریق کند، دانش رشد و توسعه خودش را در اختیار استارتاپ بگذارد؟

الحاجی: کاملا درست است.

اما برخی نظر مخالف با آنچه شما میگویید دارند و معتقدند که آن شرکت اقتصاد متداول خودش را باید با فرهنگ و نوآوری آن استارتاپ هماهنگ کند.

برای رشد متوازن، چهار محوری را که به آن اشاره کردم باید داشته باشیم؛ یعنی بازیگر اقتصاد متداول باید نوآوری را بفهمد، کارکردن با نسل نوآور یا Z را بداند، بازار آنها را بشناسد و بداند چه راندهای سرمایهگذاری باید روی این شرکتها انجام دهد. هدف ما از سرمایهگذاری در استارتاپها این است که اسکیل کنند. به نظر من دانش انباشتهای که هلدینگهای اقتصاد متداول در اختیار دارند خیلی بیشتر از پولی که استارتاپها نیاز دارند میتواند به آنها کمک کند که بخشی از این دانش انباشته هم چگونگی ورود به بازار است. استارتاپها عمدتا فرصتهایی را در جاهایی میبینند که بازیگران اصلی و بزرگ آن را ندیدهاند و اتفاقا از آن فرصت ورود میکنند و فضای بزرگی را رقم میزنند. اینکه چگونه وارد این بازار شوند به میزان اینکه آن استارتاپ چه مقدار در زنجیره ارزش آن هلدینگ قرار گرفته است، بستگی دارد. اگر استارتاپ به شکل کامل در زنجیره ارزش شرکت بزرگ باشد، بازار آن شرکت مهمترین آوردهای است که میتواند برای استارتاپ داشته باشد. به میزانی که این نگاه فاصله بگیرد و از زنجیره و هسته اصلی شرکت مادر دور شود، به مراتب کار سختتر میشود. اگر بخواهیم تقسیمبندی داشته باشیم، شرکتهای بزرگ در قدم اول باید ببینند که در زنجیره ارزش خودشان چه فرصتهای سرمایهگذاری برای استارتاپها دارند. این موضوع باید درون شرکت شناسایی شود. در اینجا به یک In House Innovation Center نیاز داریم که بازیگران نوآوری درون شرکتها وجود داشته باشند تا فرصت سرمایهگذاری نوآوری را بهدرستی بشناسند و بعد آن را در اختیار استارتاپهایی که در اکوسیستم هستند، بگذارند. فقط در این صورت است که میتوانیم صحبت از پایداربودن جریان نوآوری در یک هلدینگ بزرگ کنیم.

این شرایط که هلدینگ اقتصاد متداول همه چیز را آماده کند و در نهایت بیاید و یک استارتاپ انتخاب کند و روی آن سرمایهگذاری کند، باعث نمیشود که استارتاپ از شرایط نوآوری خودش خارج و به بازوی مکانیکی یک شرکت بزرگ تبدیل شود؟

اگر جریان نوآوری درون شرکت شکل بگیرد چه بسا مسئله و فرصت درون سازمان شناسایی و توسط نیروهای نوآور همان سازمان هم رفع شود. چه بهتر که از همان ابتدا این شرایط شکل بگیرد...

آن وقت چه معنی دارد که ما از ورود شرکتهای اقتصاد متداول به اکوسیستم استارتاپها صحبت کنیم؟

فرض کنید استارتاپی آمده و موضوع نوآورانهای را درون سازمان پیدا کرده است. ما اگر درون سازمان خودمان به آن بلوغ در جریان نوآوری نرسیده باشیم که چگونه با این استارتاپ تعامل کنیم، به این سمت میرویم که نوآوری را خودمان در سازمان پیادهسازی کنیم. پس ابتدا سازمان باید به این پرسش پاسخ دهد که من چه نوآوریای را درون سازمان خودم میتوانم پیاده کنم و امکان پیادهسازی چه نوآوریای را درون سازمان ندارم و حتما برای پیادهسازی آن نیاز به استارتاپ دارم. در این حالت است که میتوانیم یک رابطه پایدار بین استارتاپ و شرکت بزرگ برقرار کنیم. اگر به موضوع پایداری جریان نوآوری در سازمانهای بزرگ دقت نکنیم، ناخودآگاه به سمتی میرویم که سازمانها در مواقعی احساس میکنند به جریان نوآوری نیاز دارند یا از جریان نوآوری عقب ماندهاند به بازار استارتاپی ورود کرده و بعد هم عقبنشینی میکنند. اما زمانی جریان نوآوری در یک سازمان پایدار و مانا خواهد بود که ابتدا نیاز درست تعریف شده و در زنجیره ارزش خود شرکت نیاز شناسایی شود. اگر در زنجیره ارزش خود شرکت بتوانید استارتاپی را جای دهید، قطعا این استارتاپ با شما بالا میآید و رشد میکند. برای نمونه ما خیلی پروداکتمحور در دو سال گذشته در این اکوسیستم حرکت کردیم، چون محصولات صنعت ما محصولاتی است که نوآوری با آن عجین است و استارتاپهایی که یک محصول مکمل یا ماژول جانبی داشتند، در کنار محصولات ما خیلی خوب توانستهاند رشد کنند و وارد بازار ما شوند.

به عنوان یک شرکت سرمایهگذاری که سالهاست در این حوزه به صورت تخصصی کار کردهاید، نوع ورود شرکتهای اقتصاد متداول به اکوسیستم استارتاپی را چگونه میبینید. این شرکتها براساس چه مدلی باید وارد این اکوسیستم شوند؟

رادمان ربیعی، معاون اقتصاد دیجیتال گروه مالی فیروزه: ورود شرکتهای سنتی به بازار استارتاپی اقدام مثبتی است، ولی نکتهای که باید مورد توجه قرار بگیرد میزان ریسکپذیری این شرکتهای بزرگ است. شرکتهای بزرگ با توجه به اینکه در حوزه کاری خود توانستهاند سهم بازار زیادی را کسب کنند، رشد داشتهاند و پا برجا ماندهاند. بعد از مدتی به لایهای میرسند که شاید برای توسعه آن بازار نیاز به محصولات یا خدمات جدیدی دارند تا بتوانند وارد بازار جدید شوند و رشد خود را برای آینده تضمین کنند. اینکه براساس چه میزان ریسکپذیری میخواهند وارد حوزه جدید شوند به این باز میگردد که در چه مرحلهای میخواهند به حوزه فناوری و شرکتهای استارتاپی ورود کنند. در لایهای که تا به حال در ایران تجربه کردهایم و در چند سال اخیر هم آن را دیدهایم، بحث خرید شرکتهای بزرگ استارتاپی توسط گروههای بزرگ سنتی در لایهای بوده که اتفاقا ریسکپذیری پایینی داشته است و شرکتهای استارتاپی بالغی خریداری شدهاند که امتحان خودشان را پس داده و وارد فاز جدید شده بودند که میتوانستند در کنار یک شرکت بزرگتر کار کنند. اما اگر شرکتهای بزرگ بخواهند با ریسکپذیری بالا وارد شرکتهای نوپایی شوند که هنوز امتحان خود را پس ندادهاند و در مرحله آزمودن محصول خود در بازارشان هستند، آنجاست که نیاز به نگرش متفاوت وجود دارد. این نگرش به این شکل خواهد بود که سرمایه بیشتری باید به آن شرکت استارتاپی تعلق بگیرد تا آزمون و خطاهای بیشتری شکل بگیرد. احتمال پذیرفتن شکستهایی که میتواند به موفقیت منجر شود یک دیدگاه R&D محور است. اگر این دیدگاه ریسکپذیر وجود داشته باشد به نظر من اتفاق خوبی است که شرکتهای بزرگ از این طریق وارد اکوسیستم شوند. در صورت نیاز تنوعبخشی به سرمایهگذاریهای خودشان هم اگر بخواهند به این اکوسیستم نگاه کنند به نظر من بهترین راه این است که از طریق گروههای تخصصی یا صندوقهای گروههای تخصصی که در این حوزه فعالیت میکنند و با مشارکت آنها وارد این عرصه شوند.

تجربه گروه گلرنگ نشان میدهد که شما به جای خلق یک شرکت برای تأمین زنجیره ارزش، یک شرکت بالغ را از اکوسیستم استارتاپی انتخاب و روی آن سرمایهگذاری کردید. بعد از این خرید چقدر شما اجازه خواهید داد که این شرکت استارتاپی بالغ مسیر نوآوری و توسعه خود را آنطور که مایل است طی کند. چون حداقل تجربه چند ماه اخیر در مورد گلرنگ و تپسی نشان میدهد که گلرنگ چندان مایل نبود شرکتی که خریداری کرده به میل خود مسیر توسعهاش را طی کند و نتیجه آن هم این شد که میلاد منشیپور از مدیرعاملی تپسی کنار رفت و در مرحله بعدی از عضویت هیئتمدیره خارج شد.

اول این نکته را بگویم که راهحل همیشه بعد از اینکه به نیازی رسیدیم، انجام سرمایهگذاری نیست. ما هم همیشه سراغ سرمایهگذاری نمیرویم. بخشی داریم به نام «جایزه نوآوری گلرنگ» که این مختص کارکنان تمامی شرکتهای گروه صنعتی گلرنگ است. موضوع هم این است که میگوییم شما اگر با مسئلهای در کارتان برخورد کردهاید و برای آن راهکاری دارید، آن را به ما بگویید. در گروههای تولیدی این موضوع بسیار پررنگتر است. یک بار هم که این را اجرا کردیم خیلی موارد جالبی سمت ما آمد و بیشتر هم در لایههای تولیدی بود و این راهکارها که عملی شدند، کاهش هزینههای خیلی عجیبی را ایجاد کردند. میخواهم بگویم که یکسری مشکلات ممکن است با نوآوری داخلی حل شود و در قدم بعدی اگر نوآوری خارجی وارد شرکت میشود این از طریق سرمایهگذاری انجام نمیشود و از طریق قرارداد همکاری به نتیجه میرسد. در مورد سؤال شما این موضوع که در چه مرحلهای کسبوکار وجود دارد و با چه مدلی به کسبوکار جدید اضافه میشود، خیلی مهم است. برای مثال اگر ما در حال صحبت با تیمی هستیم که در مرحله اولیه است و محصول اولیه داده و تازه تست بازار را انجام میدهد موضوع مذاکره متفاوت است. از طرفی اگر یک شرکت بزرگ شده و به بلوغ رسیده و استراتژیهای آن مشخص شده، وضعیت مذاکره متفاوت است. من الان نمیخواهم وارد جزئیات موضوع تپسی شوم چون من در این زمینه نباید اظهارنظر کنم، زیرا تپسی دیگر الان مدیرعامل و اعضای هیئتمدیره خودش را دارد.

اینکه شما نمیتوانید با همان اعضای تیم اولیه برای ادامه کار به یک تفاهم برسید، ورود سرمایهگذارهای اقتصاد متداول به بازار نوآوری را ترسناک نمیکند و باعث نمیشود تیمهای استارتاپی نسبت به سرمایهگذاری این گروهها در شرکتهای خود نگران باشند؟ شما ترجیح میدهید به عنوان یک سرمایهگذار از بازار خارج از بازار نوآوری با همان تیم جلو بروید یا نه چون سرمایهگذار هستید مایلید که تیم و همهچیز را خودتان تعیین کنید؟

قطعا گزینه اول است. موضوع نیروی انسانی متخصص و نوآور برای ما بسیار مهم است. ما که در تمام حوزهها نمیتوانیم نیروهای متخصص را بیاوریم، مخصوصا در حوزههایی که پیچیدگیهای بسیار بالایی دارند. صددرصد ترجیح میدهیم با تیم اولیه کار کنیم آن هم در بخشی که دانش کافی نداریم. اتفاقا معتقدیم تیمی که توانسته یک شرکت را به این نقطه از موفقیت برساند و فرهنگ خاصی ایجاد کند، برای ادامه کار ارجحیت دارد، اما یکسری مسائل بعد از سرمایهگذاری پیش میآید. در تپسی خروج کامل اتفاق افتاد. ما نمیخواهیم شخصی از تیم اولیه در گروه نباشد، ممکن است یکسری مسائل کلانتر از آن وجود داشته باشد که باعث شده بین سرمایهگذار و تیم استارتاپی نگاه مشترک به وجود نیاید. در نهایت نگاه این است که تیم اصلی بماند و کار کند.

ولی حداقل در مورد تپسی موفق نشدید به این هدف برسید.

این یک مورد متفاوت بود و ترجیح میدهم از سمت خود مدیریت و بنیانگذار تپسی در این مورد صحبت شود. ولی در موردهای دیگر این دغدغه را داریم که تیم باقی بماند. درواقع در مورد شرکتهایی که سهام زیادی را خریداری میکنیم و اعضای بنیانگذار تیم به عنوان سهامدار میمانند، این چالش را داریم که اگر انگیزه آنها برای ادامه کار کم شود باید چه کاری انجام دهیم. حتی در مورد تیمهایی که دغدغه جذب سرمایهگذاری ندارند این برای بنیانگذار و ما یک دغدغه است که چگونه به کار خود ادامه دهند. موارد با هم فرق دارند. در مورد کیسی که بنیانگذار به عنوان سهامدار باقی میماند، باید مدلی را طراحی کنیم که بتواند با انگیزه کار کند و مسیر را پیش ببرد.

شما در صحبتهای خودتان به این نکته اشاره کردید که اگر بخواهیم از بالا به اکوسیستم استارتاپی کشور نگاه کنیم، این مسئله روشن است که مشکل اصلی این حوزه سرمایهگذاری نیست.

شهاب جوانمردی: گفتم سرمایهگذاری یکی از مشکلات است...

ولی چیزی که ما از اکوسیستم استارتاپی میشنویم، این است که سرمایه واقعا وجود ندارد و شرکتهای بزرگ استارتاپی ما دیگر نمیتوانند از یک حدی بزرگتر شده و به آن هدف اصلی خود که تبدیل به یونیکورن است نزدیک شوند. این مشکل را چگونه میتوان حل کرد؟

سرمایه یکی از مسائلی است که با آن مواجهیم و باید دید ساختار بازار کشور چقدر این آمادگی را دارد که با هر نوع روش یا ابزاری برای استارتاپی که آماده بزرگشدن است تأمین سرمایه کند. بخشی از این ماجرا به شرایط اقتصاد کلان کشور بازمیگردد. اینکه گفتم هر پولی به درد هر کاری نمیخورد به همین دلیل است. شاید جنس پولی که در لحظه یک استارتاپ به آن نیاز دارد تأمین مالی توسط یک سرمایهگذار تخصصی یا صندوق یا رفتن به بورس و... باشد. اینکه استارتاپ چه پولی نیاز دارد مهم است، در غیر این صورت اینکه خوشحال باشیم فلان هلدینگ منابعی دارد که آن را در یک استارتاپ سرمایهگذاری میکند، ممکن است در اولین نگاه مثبت باشد، اما موفقیت استارتاپ فقط به وجود این پول بستگی ندارد. چیزی که روی آن تأکید دارم این است که چه سرمایهگذار چه سرمایهپذیر و چه رگولاتور اگر حواسشان به همه ابعاد ماجرا نباشد، کمی جلوتر دچار چالش میشویم، ماه عسل تمام میشود و کمکم هیچکدامشان این احساس را ندارند که توقعاتشان برآورده شده است. شرکتهای استارتاپی گذشته که الان بازیگران بزرگ اقتصاد نوآوری کشور هستند، چند هزار میلیارد پول نیاز دارند تا بتوانند اسکیلآپ کنند و بازارشان را توسعه بدهند یا از طرف دیگر سبد محصولشان را متنوعتر کنند، ولی به این دلیل که یک جایی پول وجود دارد، لزوما بهترین اتفاق برای آن مجموعه نیست. اخیرا شاهد این بودیم که معاملهای برای دیجیکالا اتفاق افتاد. از یک منظر که نگاه میکنیم، اینکه یک خروجی رخ میدهد و سرمایهگذار خوشحال میشود پولی که مدتها محبوس بوده آزاد میشود، یک روند مثبت است. با این حال ماجرا یک وجه دیگر هم دارد، این پول لزوما به اکوسیستم بازنمیگردد. شما نرفتهاید و افزایش سرمایه ندادهاید. الان سرمایهگذار با خودش فکر میکند من این پول را به اکوسیستم بازگردانم بهتر است یا اینکه در بازارهای دیگر آن را سرمایهگذاری کنم مثبتتر است. ما نگاه جامعی به ماجرای رشد حوزه اقتصاد نوآوری نداریم. یکی از جدیدترین چالشها تأمین مالی اقتصاد نوآوری است. در این مورد کسی شک ندارد، اما اگر مسئله را به این موضوع تقلیل دهیم که اگر فقط پول باشد همه مسائل حل میشود، با آن موافق نیستم. ما زمانی میتوانیم بزرگ شویم که به بازارهای بزرگتری دسترسی داشته باشیم. آیا ما در حال حاضر به بازارهای خارج از کشور دسترسی داریم؟ زمانی میتوانیم بزرگتر شویم که رگولاتور ما فهم دقیقتری از فرایندها و اتفاقهای این حوزه داشته باشد، همچنین سکانداران بخش اقتصاد متداول به اهمیت موضوع و گرهزدن به تداوم کسبوکارشان نگاه کرده باشند.

نکاتی که به آن اشاره میکنید کاملا درست است، اما الان ما درباره مشکل جذب سرمایهگذار این بخش صحبت میکنیم. راهحل برای این مشکل چیست؟ آیا سرمایهگذاران تخصصی باید ترس را کنار بگذارند و سرمایه خودشان را وارد این بازار کنند یا باید ورود شرکتهای اقتصاد متداول به این حوزه در این شرایط را به فال نیک گرفت؟

به نظر میرسد مباحث فرهنگسازی، توسعه سرمایه انسانی و ابزارهای مدیریت ریسک در اینجا مطرح است. اینها حداقل موضوعاتی است که باید به آن توجه کرد. حال این مدیریت ریسک ممکن است بخشی از آن به واسطه ابزارهایی باشد که در اختیار رگولاتور است و قانونگذار در این زمینه کمک کند و بخشی هم توسط فعالان دیگر بازار و صنعت حل شود. همچنین نگاههای ما باید به سمت بالغشدن برود. هنوز که هنوز است در اقتصاد کشورمان سرمایهگذاران به هزار و یک دلیل پیشینی با هم کار نمیکنند، یعنی حتی اگر شما نیاز مشخص در یک صنعت که سه بازیگر بزرگ داشته باشد را روی میز بگذارید این سه بازیگر بهراحتی حاضر نیستند که یک سرمایه مشترک روی آن کار بگذارند تا همه از منافع آن بهرهبرداری کنند. این عدم بلوغ فقط در سمت استارتاپها یا سیاستگذار نیست، در سمت سرمایهگذار هم این عدم بلوغ وجود دارد. به این ترتیب یک رده از سرمایهگذاران حذف میشوند. در حال حاضر سیویسیها به تنها راه ما باقیمانده ما تبدیل شده تا حوزه اقتصاد نوآوری زنده بماند. در این شرایط هم نباید بار همه چیز را به گردن این فعالان انداخت. چون سیویسی ابزاری است که به درد بخشهایی از این بازار با طبیعت خاص خودش میخورد. من فکر میکنم همه اجزای این اکوسیستم باید بزرگتر شوند تا فضای سرمایهگذاری کمکم بهبود یابد، حتما در وضعیت فعلی سیویسیها یکی از بهترین اتفاقهای بازار اقتصاد نوآوری را میتوانند رقم بزنند.

آقای جوانمردی به این نکته اشاره کردند که حتی سرمایهگذاران ما هم به این بلوغ نرسیدند که بر سر ورود سرمایه خود به این بازار به تفاهم برسند. در این شرایط ورود سرمایهگذاران بازار اقتصاد متداول با توجه به اینکه با ادبیات این بازار بهخوبی آشنا نیست، شرایط را پیچیدهتر نمیکند؟

حضور بازیگرانی مانند ما برای این است که مشکلی که به آن اشاره کردید را حل کند. تمام سرمایهگذاری ما در اکوسیستم فناوری اطلاعات متمرکز روی زنجیره ارزش خودمان بوده است، یعنی میدانستیم که قرار است روی چه استارتاپهایی سرمایهگذاری کنیم. جلوتر که رفتیم به جای شناسایی تیمها به سمت احصاء مسئلهها رفتیم. حال سؤال اصلی این است که کدام مسائل و مسائل چه سایزی هستند. اولین اتفاقی که افتاد این بود که برای قانعکردن سرمایهگذارانمان بیگپیکچر هوشمندسازی در زنجیره ارزش خودمان را مانند تکههای پازل به پایلوتهای کوچکتر شکستیم. تجربه جهانی هم میگوید این روش خوبی است و در ایران هم برای مدیریت ریسک که آقای جوانمردی به آن اشاره کردند، این کار درستی است. اما باز هم کدام مسائل راه درستی است برای شروع اصطلاحا پروژه هوشمندسازی یا سرمایهگذاری روی استارتاپها؟ پروژههایی که در مرحله اول جلوی عدمالنفع را میگیرند، یعنی پروژههایی که قرار است شما سرمایهگذار یا صنعت را قانع کنید که اگر خط خود را در اختیار استارتاپ قرار بدهید، این شرکت تا سه سال آینده دیتاها را جمعآوری کند و بعد از این مدت یک بازگشت سرمایه اتفاق میافتد و در تصمیمگیری همین دیتاها به شما کمک میکند. تجربههای شیرین یکی دیگر از راهکارها است. اولین باری که یک مدیر از بخشی از صنعت براساس دیتاهای داشبورد تصمیم بگیرد خود مدیر صنعت و سایر مدیران را قانع میکند که این روش درستی است و شما هم از آن استفاده کنید. به عبارت بهتر قرارگرفتن این راهکارها در کنار همدیگر تجربه ما در سه سال گذشته بوده برای اینکه بتوانیم نوآوریهای ICT محور را وارد هلدینگ خودمان کنیم. خیلی جالب است بدانید که وقتی من شتابدهنده آن را تحویل گرفتم، ۲۷ ایده داشت و الان سه ایده آن به مرحله صنعتیشدن رسیده است. تقریبا میتوانم بگویم که در سیویسی آن یکدهم سرمایه که در شتابدهنده تزریق کردم، سرمایهگذاری شد؛ یعنی نوآوریهایی که در خود هسته بیزینس انجام میشود خیلی زود جواب میدهد و سرمایهگذاری اولیهاش حداقل در حوزه معدن و صنایع معدنی بسیار جدی است.

این موفقیت به خاطر این نیست که در یک حوزه کاملا تخصصی کار میکنید؟

کاملا همینطور است. چون نیاز به تغییر پارادایم ذهنی مدیر صنعتی برای اجرای نوآوری ندارید یا عدد اولیه که برای سرمایهگذاری در شتابدهنده تخصصی به آن احتیاج داریم پیشعددهایی که در زنجیره معدن سرمایهگذاری میشود ناچیز است. البته شما در حوزه سیویسی اولین کاری که باید انجام دهید این نیست که تأیید میزان رقم سرمایهگذاری بگیرد، بلکه قانعکردن مدیر صنعت است که اگر این نوآوری وارد شود چه تغییراتی ایجاد میکند. هنوز آن مدیر قانع نشده که وقتی این شرکت نوآور وارد صنعت شود، میتواند چه میزان به کاهش هزینه و بالارفتن بهرهوری حوزه کاری او کمک کند. صنعت ما امروز خوشآمدگوی فناوری نیست. باید مدیران را قانع کرد. موضوع تحول دیجیتال یک مرحله غیرفنی در صنعت دارد. تغییر پارادایم ذهنی مدیران ارشد اولین مرحله قبل از جذب سرمایهگذاری است. در بخش اکوسیستم استارتاپی تا سه یا چهار سال پیش بدنه اکوسیستم را از این بالغتر برای پذیرش پروژههای واقعی در صنعت میدیدم، امروز اما این موضوع تغییر کرده است و آنچنان که باید اکوسیستم بالغ نیست. تیمهایی بودند که گفتهاند شما در توسعه بازار به ما کمک کنید پایلوت اول را برای ما هم انجام داده است، اما به محض اینکه توانستهایم برایش یک پروژه بگیریم، از لحاظ فنی، نیروی انسانی و دیگر فاکتورها توانایی بزرگشدن نداشته است. بنابراین فقط مسئله عدد و رقم نیست، فاکتورهای بسیار دیگری هم وجود دارد. نکته دیگری هم اشاره کنم و آن اینکه چرا در چرخه فعالیت خود به آموزش هم وارد شدهایم. این کار مبتنی بر نیاز واقعی خودمان بود، یعنی ما اولین دورههای تحول دیجیتال را با آموزش مدیران ارشد خودمان شروع کردیم. اولین دورههای اصطلاحا جذب استارتاپها را با منتورینگ مدیران صنعت خودمان در اکوسیستم نوآوری شروع کردیم. ما نیازمند توجه به ابعاد غیرفنی موضوع تحول دیجیتال در لایه مدیران ارشد هستیم. تجربه جهانی هم نشان میدهد که تحول دیجیتال و هوشمندسازی در صنعت با تغییر ذهنی در مدیران ارشد شروع میشود.

شما به عنوان بازیگری که از بازار اقتصاد سنتی یا متداول میآیید، چگونه میتوانید به چرخ بلوغ سرمایهگذاری در این اکوسیستم کمک کنید؟

وقتی هدف از سرمایهگذاری را بدانیم، طبیعتا هر سرمایهگذاری سؤالی که باید جواب بدهد این است که بازدهی مورد انتظار من از این سرمایهگذاری چقدر است. وقتی سرمایهگذار میخواهد وارد اکوسیستم استارتاپی شود باید به یک موضوع دیگر هم دقت کنیم و آن هم این است که ما صرفا نمیتوانیم با شاخصهای اقتصادی معمول سرمایهگذارمان را قانع کنیم که وارد سرمایهگذاری شود. یکی از کارهایی که خود من تجربهاش را داشتم، این بوده که معمولا جریان نوآوری تا میخواهد با ساختار صنعت هماهنگ شود، حداقل یک سال طول میکشد. طبیعتا در یک سال اول هم نمیتوانید انتظار بازدهی خیلی بالایی از سرمایهگذاری داشته باشید. اما چیزی که میتوانید برای سرمایهگذار محاسبه کنید، محاسبه هزینه و فرصت است. عمدتا سرمایهگذارانی که وارد حوزه نوآوری میشوند وقتی بفهمند که اگر مسیر A را به جای مسیر B بروند با هزینه و زمان کمتری به آن هدف میرسند، پس عقل سلیم حکم میکند که آن مسیر را علیرغم اینکه ممکن است ریسکهایی به آنها تحمیل کند، انتخاب کنند. اینکه برای سرمایهگذار چه پرسونایی ایجاد کنید یا سرمایهگذار کجا را هدف قرار میدهد، مهمترین نکته است. موضوعی مانند سیویسیها به پناهگاه فعلی اکوسیستم استارتاپی کشور تبدیل شده است. تأسیس سیویسیها جریان خیلی خوبی است،اما اینها همه نقطه شروع است. ما برای اینکه بتوانیم این جریان را ادامه دهیم اتفاقا به نظر من به جای اینکه نگاه شکلی و ساختاری داشته باشیم تا احساس کنیم که باید ساختارهای جدید را در دنیا ببینیم و در کشور تجربه کنیم، نیازمند افراد multifunction هستیم که صنعت را زیسته و مسائل صنعت را درک کرده یا درون صنعت بزرگ شده باشند و از طرف دیگر با اکوسیستم هم ارتباط داشته باشند. ما در بازیگران کلیدی که در این نقشها قرار بگیرند این گپ را داریم؛ یا افراد کاملا سمت صنعت ایستادهاند یا کاملا سمت اکوسیستم. این بازیگران multifunction بازیگران کلیدی هستند؛ بازیگرانی که انواع صنایع را بلدند و میتوانند نقطه شروع و خروج را شناسایی کنند، در دنیا بسیار هم گران هستند و بهراحتی به دست نمیآیند. در کشور باید آنها را تربیت کنیم. ما بیش از اینکه به تعدد سیویسیها نیاز داشته باشیم به تعدد آدمهای کاربلدی نیاز داریم که بتوانند در این حوزه نقشآفرینی کنند. این فضایی که به وجود آمده و پیشرانهای اقتصاد سنتی یکییکی ترغیب میشوند که وارد اکوسیستم شوند، زمانی پایدار خواهد بود که چنین بازیگرانی هم در اکوسیستم حضور داشته باشند. نکته بعدی این است که در اکوسیستم استارتاپی فرهنگی را جا انداختهایم که یکی ورود پیدا میکند و بعد خروج میکند و در مرحله بعد دیگری ورود و خروج میکند و همه به همین ترتیب در پنج راند ذینفع میشوند تا یک کسبوکار رشد کند. وقتی به بازیگران بزرگ اقتصادی میرسیم باید اول به این پرسش پاسخ دهیم که آیا پس از این سرمایهگذاری خروجی اتفاق خواهد افتاد یا خیر. این یک پرسش بسیاری محوری است، یعنی اگر من نخواهم خروج کنم باید شرایط ادامه کار مشخص باشد. شما سؤالی پرسیدید که دغدغه مدیران یک کسبوکار بعد از خرید سهام و ادغامشان با یک شرکت این است که آیا میتوانند به کار ادامه دهند یا خیر؟ اول باید به این نگاه کنیم که این کسبوکار باید خروج بعدی داشته باشد و اگر خروجی نداشته باشد به نقطهای رسیده که وقتی با کسبوکار مادر ادغام شود رشد پایداری خواهد داشت. در سیویسیها باید به این پرسش پاسخ دهند که آیا دنبال پرتفولیو چیدن باشند یا با خروج تعدادی از سرمایهگذاریها سیویسی را سودده کنند یا دنبال این باشند که چند کسبوکار را خیلی خوب رشد دهند.

برعکس نگاه گروهی که معتقدند فصل سرد سرمایهگذاری رسیده است، مصاحبههای اخیر شما نشان میدهد که شما چنین باوری ندارید و معتقدید که سرمایهگذاریهایی هم در این حوزه شده، اما شاید رسانهای نمیشود. با این حال وقتی به پرتفلیوی گروه فیروزه نگاه میکنیم متوجه میشویم که حجم سرمایهگذاریای که فیروزه در حوزههایی مثل فولاد، پتروشیمی و ساختمان کرده بیشتر از سرمایهگذاریای بوده که روی حوزه استارتاپی انجام داده است. این نشان نمیدهد که بازار آیتی ما همینقدر کوچک است که سرمایهگذار تخصصی این حوزه هم در آن کم سرمایهگذاری میکند؟

وقتی به عنوان یک سرمایهگذاری به این نگاه میکنید که به بازارهای موازی دسترسی و فرصتهای مختلف سرمایهگذاری دارید، حوزه آیتی ما یکسری اشکالات اساسی برای سرمایهگذار دارد. مهمترین آن عدم امکان خروج است، یعنی شما در سرمایهگذاری وقتی وارد میشوید و نتوانید خارج شوید، قطعا آن سرمایهگذاری، سرمایهگذاری مطلوبی نیست مخصوصا که شرایط اقتصاد کلان ما به نحوی است که نوسانات زیادی داریم و ریسک سرمایهگذاریهای بسیار بلندمدت را بیشتر میکند. سرمایهگذاریها در بهترین گزینههای شرکتهای نوآور ما بیشتر از ۱۰ سال بوده که فرصت خروج برای سرمایهگذارش فراهم نشده است. برای همین اگر به این قضیه نگاه کنیم که چه عواملی در تصمیمگیری سرمایهگذاران برای ورود به این حوزه تأثیرگذارند، یکی از مهمترین دلایل عدم نقدشوندگی و عدم امکان خروج است که امیدواریم در چند سال آینده شرایط بهتر شود و شاهد این باشیم که خروجهای استراتژیک بیشتر شود. تشکیل بازارهایی مانند نوآفرین در فرابورس میتوانند کمککننده این اتفاق باشند. در گروه خودمان هم سرمایهگذاریهایی که انجام شده براساس تمرکز روی یک صنعت خاص نبوده؛ ما از نیازمندیها در حوزههای مختلف از کودک و والدین گرفته تا فریلنسینگ، فروش محصولات کشاورزی و بازیسازی موبایل وارد شدهایم و دیدمان بیشتر فرصتهایی بوده که این صنایع میتوانند برای سهامداران و سرمایهگذارانی داشته باشند که میخواهند از این بازارها منتفع شوند. وقتی در حوزه سرمایهگذاری تخصصی نگاه میکنیم که در فیلد کاری خود گروه است، دیدگاهی که دوستان گفتند کاملا برای گروه ما هم صدق میکند، یعنی ارزشآفرینی برای گروه، طوری که نیازی به خروج وجود نداشته باشد و دیدگاه این باشد که اصلا خروجی برای آن متصور نیست، بلکه ارزشآفرینی برای مشتریان و سهامدارانی است که در خود گروه فعالیت میکنند. اینها سرمایهگذاریهای استراتژیکی میشود که برای توسعه زنجیره خدمات یا بهینهکردن خدمات اتفاق افتاده است. در کشور ما حداقل در ۱۰ سال گذشته بخش آیتی و شرکتهایی که در حوزه فناوری کار میکردند، از لحاظ تحولی که ایجاد کردهاند کمسابقه بوده است، از این نظر که برندی معرفی شود، رشد کند، فراگیر شود و به عنوان برند اصلی و ملی شناخته شود طوری که تکتک افراد آن را بشناسند، تقریبا در صنایع مختلف اگر ۲۰ تا ۳۰ سال طول میکشد این اتفاق بیفتد، حداقل در حوزه فناوری این اتفاق در پنج سال یا کمتر افتاده است و توانستهایم شاهد این تأثیرگذاری و تحول باشیم. اینکه حالا این موضوع امتداد داشته باشد و در 10 سال آینده برندهایی داشته باشیم که امروز هیچکدام آنها را نمیشناسیم نیاز به اصلاح رویههایی دارد که در ۱۰ سال گذشته تجربه کردهایم. هم از لحاظ تربیت نیروی انسانی و هم از لحاظ الگوسازی به شرایط جدید نیاز داریم تا ایدههای نویی به سرمایهگذاران ارائه دهند و بخواهند تحول ایجاد کنند که کل اقتصاد بتواند از آن تأثیر بگیرد. از طرف دیگر سرمایهگذار هم به این نتیجه برسد که گذاشتن سرمایهاش در این حوزه میتواند برایش هم منفعت مالی و منفعت غیرمالی داشته باشد. با این اتفاقهاست که در ۱۰ سال آینده میتوانیم شاهد باشیم که صنعت ICTکشور خیلی بهتر از یک دهه گذشته فعالیت و رشد کند.